3、货币基金给Libra带来的经验教训

类似货币基金的Libra如果想要成为“超主权”货币,提供T+0的客户服务是当务之急,但这一功能其实多数货币基金是不提供的。

在当前的货币基金中,余额宝依靠“T+0”的优质客户体验从而吸引了大量资金的流入。其业务模式为:余额宝一方面采取申购、赎回资金之间轧差清算,另一方面则使用“垫资”的方式完成实时赎回申请。Libra定位于成为Facebook及其全球合作伙伴间的“货币”,需保持高度的流动性以便Libra遂行高频支付和价值尺度等职能。余额宝的成功经验值得借鉴,如其资产主要由活期存款等高流动性产品构成,并通过垫资和轧差清算的方式提供实时申赎。

Libra难点是如何在不同的国家地区维持合适的备付金的比例,过高的备付金会降低资产端的收益,为网络长期运营带来压力。此外,虽然货币基金一般选用安全性较高的资产作为储备,但仍有一定风险。例如,2008年雷曼兄弟破产,Reserve Primary Fund因持有大量雷曼兄弟的商业票据,作为一只货币基金,其净值跌破1美元,引发了整个美国大规模恐慌性货币基金赎回。

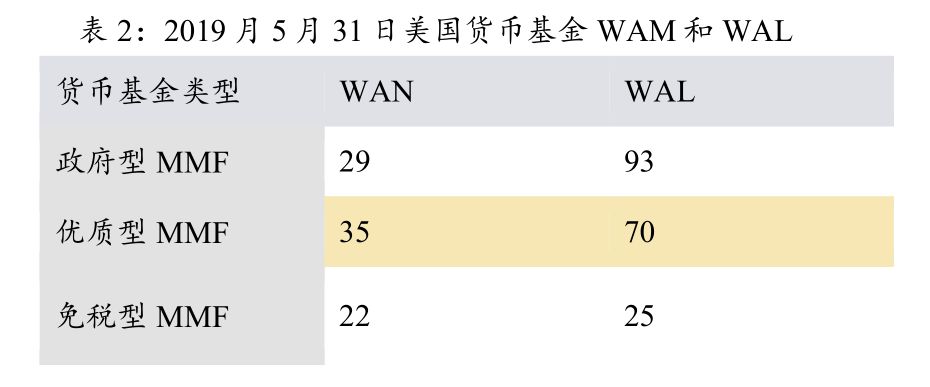

为加强货币市场基金风险控制,美国证监会曾修订货币基金市场监管框架。2010年,美国监管部门修改了《投资公司法》的“2a-7规则”,对货币基金投资组合的的流动性、期限、资产质量和分散化程度等做出更严格的限制。包括将货币基金投资组合的加权平均组合期限(WAM)由不得超过90天下调至不得超过60天,引入加权平均存续期(WAL)指标,组合的WAL不得超过120天,此外对于流动性和赎回等也进行了限制。

Libra要成为“超主权”货币需以高标准选取资产储备,降低资产风险。为强化其对抗挤兑风险的能力,Libra在选用各种金融产品作为自身的资产储备时,或将引入如WAM、WAL等货币基金的监管指标,对各类金融资产作出筛选。此外,一些货币基金的改革性建议,如浮动净资产值、流动性费用及赎回门槛、资本缓冲和最低风险余额等限制等也可能被Libra采纳,以高标准选取资产储备,尽可能地构建较低风险的资产组合。

文:宋双杰,CFA;田志远,王新刚,金佳豪,币安研究院

通证通研究院 × 币安研究院 联合出品

来源:通证通研究院

版权申明:本内容来自于互联网,属第三方汇集推荐平台。本文的版权归原作者所有,文章言论不代表链门户的观点,链门户不承担任何法律责任。如有侵权请联系QQ:3341927519进行反馈。